日本政策金融公庫による「新型コロナウイルス感染症特別貸付」「生活衛生新型コロナウイルス感染症特別貸付」「マル経融資」「生活衛生改善貸付」「衛生環境激変対策特別貸付」「セーフティネット貸付」の融資制度についてまとめました。

日本政策金融公庫ってなに?

新型コロナウイルス感染症の影響を受ける中小企業者に直接融資をして支援するのが日本政策金融公庫。日本政策金融公庫は100%政府出資の金融機関です。

重要な役割の一つに、危機発生時のセーフティネット機能を果たすことがあります。これまでも、東日本大震災などの災害発生時に積極的に中小企業への支援を行ってきました。

今回の新型コロナウイルス感染症による危機に対応すべく、中小企業や個人事業主が活用しやすい融資制度が設けられ、既にたくさんの事業者が融資を受けています。

新型コロナ関連の融資制度を知りたいときは公庫の動画を見よう!

日本政策金融公庫(国民生活事業)より新型コロナウイルス感染症関連の融資制度を解説する動画が公開されています。

日本政策金融公庫の新型コロナウイルス感染症関連の融資のことは一通りわかるようになっています。

必要なところを全部視聴してもたった22分です。

日本政策金融公庫 解説動画の構成- 融資制度の概要編(4分30秒)

- 融資制度に関するよくある疑問編(4分34秒)

- お申込み必要書類編(どちらかだけ見ればOK)

- 個人営業の方(4分37秒)

- 法人営業の方(3分9秒)

- お申込み手続きの流れ編(3分9秒)

まず22分だけ動画を視聴しましょう。関連する情報へのリンクも案内されています。それでもわからないことは事業資金相談ダイヤルで質問してください。

どの融資制度がいいかわからなくても大丈夫

新型コロナウイルス感染症に関連する日本政策金融公庫の融資制度はいくつかあります。自社にどれが適しているのか迷ってしまうかもしれません。

そんなときは、あらかじめ「この貸付制度を使う」と決められなくても大丈夫です。どちらにしても申込み・面談の後に、経営の状況・借入希望額・金利の条件・手続きに要する時間などを踏まえて適切な融資制度が案内されるからです。

国民生活事業と中小企業事業の違い

日本政策金融公庫の組織は、

- 自営業者や小規模法人を対象とする国民生活事業

- 中小企業を対象とする中小企業事業

- 農林漁業者を対象とする農林水産事業

の3つに分かれています。

少しわかりにくいのが国民生活事業と中小企業事業の違い。実は明確な基準はありません。1先あたりの平均融資残高は、国民生活事業が約7百万円(平成30年度)、中小企業事業は1億2千4百万円(平成29年度)となっています。「ウチは小さい会社だから」と思うときは概ね国民生活事業が担当になると考えてよいでしょう。迷ったときはどちらでも構わないので連絡してください。

【重要】相談や申し込みに訪問は必要ありません

日本政策金融公庫の新型コロナ関連融資について相談したいときや、申込みのために日本政策金融公庫の窓口に訪問する必要はありません。

日本政策金融公庫の相談ダイヤル(フリーダイヤルなので通話料無料!)は土日も含めて質問・相談に対応しています。また、インターネット申込みと書類郵送で最初の手続きは完了します。訪問が必要なのは、郵送した書類が届いて日本政策金融公庫側から「面談にきてほしい」と言われた場合だけです。

経営者のみなさまはとても不安な時期でです。対面で話を聞いてもらいたい気持ちになるかもしれません。それでも、新型コロナウイルス感染症の感染拡大防止のため、不要な訪問するのは止めましょう。訪問しても手続きが早くこともありません。

なお、日本政策金融公庫の相談ダイヤルの対応はすごく良いです。親身に話を聞いてもらえます。事前の相談や質問はこちらを利用してください。

登記簿謄本もオンラインで取り寄せできます

法人が日本政策金融公庫の申し込みをするときに必要な履歴事項全部証明書や登記簿謄本はインターネットから手続きをして郵送で取り寄せできます。法務局に出向く必要はありません。

新型コロナウイルス感染症特別貸付

新型コロナウイルス感染症の影響を受けて基準となる期間より売上が5%以上減少している事業者さんが対象となる融資制度です。日本政策金融公庫による支援策の柱です。

ポイントは、

- 貸付は別枠。既に日本政策金融公庫から融資を受けていても追加で利用できる可能性がある。

- 信用力や担保に左右されない金利。融資後3年間は利下げ限度額まで0.9%の金利引下げ。

- さらに所定の条件を満たす場合、特別利子補給制度と組み合わせて3年間は実質無利子となる。

- 運転資金の融資期間が最長15年。日本政策金融公庫の他の制度よりも長い。

- 据置期間が最長5年。日本政策金融公庫の他の制度よりも長い。

となります。

| 対象 |

新型コロナウイルスの影響を受けていて①・②のいずれかに該当する方 ①最近1ヶ月の売上高が前年又は前々年の同期と比較して5%以上減少した方 ②業歴3ヶ月以上1年1ヶ月未満の場合は、最近1ヶ月の売上高が、次のいずれかと比較して5%以上減少している方

|

|---|---|

| 資金の使いみち | 新型コロナウイルス感染症の影響に伴う社会的要因等により必要とする設備資金および運転資金 |

| 融資限度額 | 国民生活事業8千万円(別枠)、中小企業事業6億円(別枠) |

| 利率(年) |

基準金利 1.36%~1.65%(4月1日時点)

|

| 貸付期間 | 設備資金20年以内(うち据置期間5年以内)、運転資金15年以内(うち据置期間5年以内) |

| 担保 | 無担保 |

特別利子補給制度

新型コロナウイルス感染症特別貸付を利用した事業者さんのうち、所定の条件を満たす場合に利子補給を行う制度です。ここでいう利子補給とは、事業者が日本政策金融公庫に支払った利子が後から戻ってくることをいいます。

この制度の上限額は、国民生活事業が3千万円・中小企業事業が1億円です。期間は当初3年間です。

4月20日に独立行政法人中小企業基盤整備機構(中小機構)が特別利子補給の窓口となることが発表されました。

- 日本政策金融公庫には利子を支払う

- 事業者が中小機構内の新型コロナウイルス感染症特別利子補給制度事務局に申請をする

- 中小機構より利子補給金の支払いを受ける

という流れになります。

日本政策金融公庫には利子を支払い、後から中小機構より支払った分の利子が補給される形なので“実質”無利子というわけです。

| 規模の要件 | 売上減少率の要件 | |

|---|---|---|

| 個人事業主 | 事業性のあるフリーランス含む小規模事業者(※) | なし |

| 小規模事業者(※) | 法人 | 15% |

| 中小企業者 | 個人事業主と小規模事業者以外の中小企業 | 20% |

※小規模事業者の定義は?

小規模事業者は業種と従業員数で決まります。個人事業主か法人かは関係がありません。

- 製造業、建設業、運輸業、その他業種は従業員20名以下

- 卸売業、小売業、サービス業は従業員5名以下

例えば、個人事業主でも従業員が8名のサービス業は小規模事業者に該当しません。この場合でも売上減少率が20%以上であれば中小企業者としての要件を満たすので、特別利子補給制度の対象になります。

実質無利子になる条件

実質無利子になる条件をまとめると、

- 新型コロナウイルス感染症特別貸付の要件を満たしている

- 特別利子補給制度の要件を満たしている

- 借入金額が所定の金額以内(国民生活事業4千万円・中小企業事業2億円)

これらのすべてに該当すれば、当初3年間は実質無利子で借入が可能になります。※所定の金額を超えた部分の借入額には基準金利が発生します。

新型コロナウイルスの経済への影響を踏まえると、実質無利子の要件に該当する事業者さんは多いと思います。ただ、日本政策金融公庫で融資を受けても無条件で無利子になるわけではないことは十分に理解してください。

よくある質問(感染症特別貸付・特別利子補給)

最近1ヶ月っていつのことですか?

基本的には前月のことですが、柔軟に対応されます(例えば、2月10日~3月10日を1ヶ月とみなすなど)。売上が減少していることが明らかなら、まず日本政策金融公庫に相談してください。

保証人はどうなりますか?

法人の場合は経営者の個人保証が必要になります。なお、経営者保証免除特例制度に基づき求められないこともあります。個人事業主(自営業・フリーランス)の場合は保証人は不要です。

創業から3ヶ月未満の場合は対象外ですか?

残念ながら新型コロナウイルス感染症特別貸付は対象外です。しかし、日本政策金融公庫の他の融資制度は利用できる可能性があります。まずは窓口に相談してください。

最近店舗を増やしたばかりで売上減少要件にあてはまらなそうなんですけど?

例えば2020年1月に新店舗をオープンしたばかりなどで、企業全体の売上をみると売上減少率の要件にはあてはまらない場合でも、新店舗の売上が企業全体に占める割合や既存店の売上減少率を総合的に判断して新型コロナウイルス感染症特別貸付の対象になる可能性があります。詳しくは日本政策金融公庫にご相談ください。

据置5年以内ってなんですか?

借り入れから最大5年間は元本の支払いを猶予して利子だけの支払いを認めるというものです。あくまでも「最大」であり、誰でも5年間元本の支払いを猶予してもらえるわけではありません。据置を希望する場合は自分から申し出る必要があります。

別枠ってなんですか?

日本政策金融公庫の他の融資枠とは別という意味です。既に日本政策金融公庫から融資を受けていても利用できる可能性があります。

利下げ限度額ってなんですか?

今回の制度でいえば、中小企業事業は借入金額の2億円まで、国民生活事業は借入金額の4,000万円までが、当初3年間は基準金利からマイナス0.9%の対象になるという意味です。それぞれの金額を超えて借りた部分は最初から基準金利が適応されます。

設備資金にはどんなものが含まれますか?

資金のつかいみちには「新型コロナウイルス感染症の影響に伴う社会的要因等により必要とする設備資金および運転資金」と記載があります。

新型コロナウイルス感染症の影響に伴う設備投資として、来客が減った飲食店が店舗の一部を改装してテイクアウトようの設備を導入する場合などが該当するようです。

新型コロナウイルス感染症の影響をきっかけにしたことは広く対象になる可能性があります。

新型コロナウイルス感染症特別貸付だけ利用できますか?

利用できます。もし特別利子補給の要件は満たさない場合でも、新型コロナウイルス感染症特別貸付の申込みができます。利子補給がなかったとしても金利は低いです。状況に応じて有効に活用してください。

公庫以外にも融資制度があって自分がどれを使えるのかわかりません。

確かに日本政策金融公庫の他にも、信用保証協会が保証人になって民間金融機関からお金を借りやすくするセーフティネット保証4号などいろいろあってわかりにくいですよね。

ほとんどの制度は、売上が基準の期間と比べてどのくらい減少したか?が対象になるかの重要なポイントになります。売上の数値を入力すると主要な制度の売上減少要件に該当するか?を判定できる計算フォームを用意しています。必要に応じてご活用ください。

新型コロナ関連の融資のうち、日本政策金融公庫の「新型コロナウイルス感染症特別貸付」、民間金融機関の利子減免も融資制度を利用するための条件となる「セーフティネット保証4号」「セーフティネット保証5号」「危機関連保証」の売上減少要件を満たしているかを制度ごとに判定できる簡易的な計算フォームを作成しました。

これまでにどのくらいの事業者が融資を受けていますか?

2020年6月21日時点で47万件、金額にして8兆円の融資が決定しています。(NHKニュース)

申込みの流れ

-

日本政策金融公庫のウェブサイトを確認してインターネットまたは郵送で申込みをします。

-

インターネット申込みの場合は、申込みに必要な書類の案内がメールで届きます。指示に従って郵送します。※書類不備があると手続きが遅れます。十分に確認してください。顧問税理士などに依頼できるときは確認してもらってください。

-

日本政策金融公庫の担当者より面談日程の連絡があります(※取引状況等により面談は対面ではなく電話での詳細確認になるケースもあります。)

※最初から日本政策金融公庫の窓口に訪問する必要はありません。不要不急の外出を避けるためにも、インターネット・郵送の申込みを利用してください。申込み前の疑問点などは電話で受付しています。

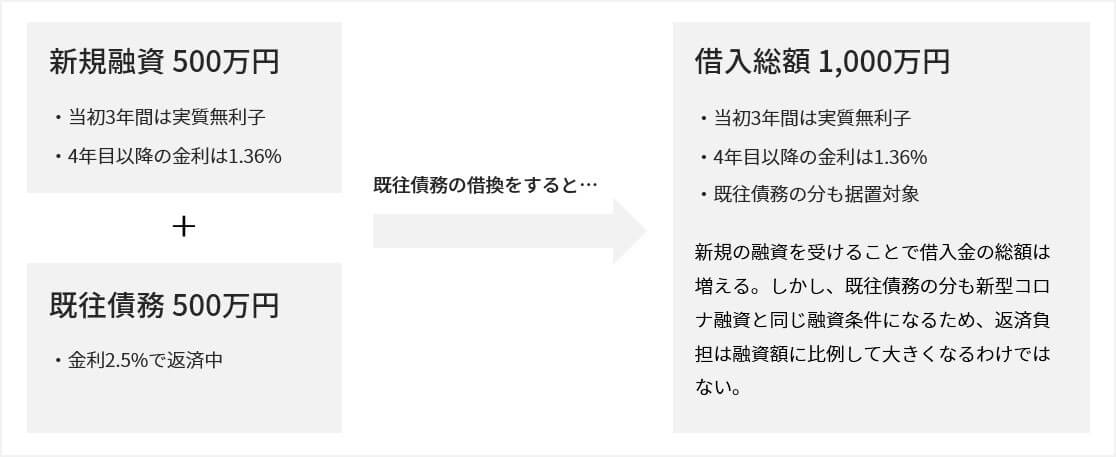

既往債務の借換について

日本政策金融公庫の既往債務がある事業者が、新型コロナ関連の融資制度で新規の借入をする場合、既存債務も新型コロナ関連の融資制度に借換ができることになりました。

対象となる融資制度は、

- 新型コロナウイルス感染症特別貸付

- 生活衛生新型コロナウイルス感染症特別貸付

- マル経融資

- 生活衛生改善貸付

です。

既往債務の借換とは?

日本政策金融公庫から現在融資を受けている分を、新型コロナ関連の融資制度に借換ることです。一般に、新型コロナ関連の融資の方が利子や返済期間などの条件が良いため返済負担が軽くなる可能性があります。

注意点

生活衛生貸付で融資を受けている場合は、生活衛生関連の新型コロナ関連の融資制度でないと借換ができません。生活衛生関連の事業者で、どの融資制度を利用しているか不明なときは日本政策金融公庫にご確認ください。

マル経融資の既往債務は、新型コロナウイルス感染症特別貸付に借換ができる場合があります。日本政策金融公庫かマル経融資を申込みをした商工会議所・商工会にご相談ください。

生活衛生新型コロナウイルス感染症特別貸付

生活衛生新型コロナウイルス感染症特別貸付は、生活衛生関係の事業(※)を営んでいる、一定範囲内の事業規模の事業者さんが使える融資制度です。

「生活衛生」とつかない新型コロナウイルス感染症特別貸付と似ています。日本政策金融公庫によると、生活衛生関係の事業を営む方が設備資金の融資を希望するときは生活衛生新型コロナウイルス感染症特別貸付を使うことになるようです。

運転資金だけの利用を検討しているなら「生活衛生」とつかない新型コロナウイルス特別貸付も対象になります。この場合は条件は同じです。

※生活衛生関係の事業に含まれる業種及び事業規模については、こちらの資料(日本政策金融公庫)をご確認ください。生活衛生関係の事業に該当する方も「生活衛生」とつかない新型コロナウイルス感染症特別貸付も対象になります。

| 対象 |

新型コロナウイルスの影響を受けていて①・②のいずれかに該当する方 ①最近1ヶ月の売上高が前年又は前々年の同期と比較して5%以上減少した方 ②業歴3ヶ月以上1年1ヶ月未満の場合は、最近1ヶ月の売上高が、次のいずれかと比較して5%以上減少している方

|

|---|---|

| 資金の使いみち |

|

| 融資限度額 | 8,000万円(別枠) |

| 利率(年) |

基準金利

|

| 返済期間 | 設備資金 20年以内(うち据置期間5年以内) 運転資金 15年以内(うち据置期間5年以内) |

| 担保 | 無担保 |

| その他 |

|

マル経融資

マル経融資(小規模事業者経営改善資金)は、商工会議所や商工会の経営指導を受けている小規模事業者(※)が無担保・無保証人で利用できる融資制度です。融資は日本政策金融公庫が行います。

新型コロナウイルス感染症の影響で、最近1ヵ月の売上高が前年または前々年の同期と比較して5%以上減少した小規模事業者に対して、貸出限度額の増額・金利の引き下げ・据置期間の延長の措置がとられています。

経営指導について

マル経融資に申し込むためのには6ヶ月以上の経営指導を受ける必要があります。

これは必ずしも「これから6ヶ月」を意味しません。経営指導には幅広いものが含まれるので、6ヶ月以上前から商工会議所や商工会と何らかの関わりがあった場合は対象になる可能性があります。

一方、現時点で商工会議所や商工会と全く関わりがない事業者さんは使いにくいです。もちろん、新型コロナウイルス感染症特別貸付など他の融資制度は使えます。こちらは日本政策金融公庫の窓口に相談してください。

| 対象 | 貸付対象者は、新型コロナウイルス感染症の影響により最近1か月の売上高が前年または前々年の同期と比較して5%以上減少した小規模事業者(※) |

|---|---|

| 資金の使いみち | 運転資金、設備資金 |

| 担保 | 無担保 |

| 保証人 | 不要 |

| 貸付期間 | 設備資金10年以内、運転資金7年以内 |

| 据置期間 |

(本体枠)設備資金2年以内、運転資金1年以内 (別枠)設備資金4年以内、運転資金3年以内 |

| 融資限度額 |

(本体枠)2千万円 (別枠)1千万円 |

| 利率(4月1日) |

(本体枠)1.21% (別枠)0.31% ※4月7日発表の緊急経済対策により、別枠0.31%は特別利子補給の対象となりました。よって融資後3年間は実質無利子となります。 |

※小規模事業者の定義は?

小規模事業者は業種と従業員数で決まります。個人事業主か法人かは関係がありません。

- 製造業、建設業、運輸業、その他業種は従業員20名以下

- 卸売業、小売業、サービス業は従業員5名以下

例えば、個人事業主でも従業員が8名のサービス業は小規模事業者に該当しません。この場合マル経融資の対象にはなりませんが、他の支援策を利用できる可能性があります。

マル経融資は商工会議所か商工会に相談

マル経融資の相談・申込みの窓口は日本政策金融公庫ではなくお近くの商工会議所か商工会です。

生活衛生改善貸付

生活衛生改善貸付は、生活衛生同業組合などの経営指導を受けている生活衛生関係の事業を営む小規模事業者の方が経営改善に必要な資金を無担保・無保証人で利用できる制度です。ざっくりいえば、マル経融資の生活衛生事業者だけが使えるものというイメージです。

新型コロナウイルス感染症の影響で、最近1カ月の売上が前年または前々年同期と比較して5%以上減少している事業者に対して、貸出限度額の増額・金利の引き下げ・据置期間の延長の措置などの措置がとられています。

| 対象 |

|

|---|---|

| 資金の使いみち | 運転資金、設備資金 |

| 担保 | 無担保 |

| 保証人 | 不要 |

| 貸付期間 | 設備資金10年以内、運転資金7年以内 |

| 据置期間 |

(本体枠)設備資金2年以内、運転資金1年以内 (別枠)設備資金4年以内、運転資金3年以内 |

| 融資限度額 |

(本体枠)2千万円 (別枠)1千万円 |

| 利率(4月1日) |

(本体枠)1.21% (別枠)0.31% ※4月7日発表の緊急経済対策により、別枠0.31%は特別利子補給の対象となりました。よって融資後3年間は実質無利子となります。 |

衛生環境激変対策特別貸付

衛生環境激変対策特別貸付は、新型コロナウイルス感染症の影響を受けて売上が減少している小規模な旅館業や飲食店などに日本政策金融公庫が融資する制度です。下記のニュースのような状況でお困りの飲食点や宿泊施設が広く対象になりそうです。

静岡県と県観光協会は7日、新型コロナウイルスの感染拡大の影響が主因とみられる県内の旅館、ホテルなどの宿泊予約キャンセルが1~3月で9万277人分に上ったと発表し…

新型コロナウイルスの国内感染拡大を受け、県内の飲食店で25日までに予約のキャンセルが相次ぐなど影響が広がっている。「事情が事情なのでやむを得ない」と冷静な受け止…

※衛生環境激変対策特別貸付は2月21日から開始された融資制度です。それ以降に発表された新型コロナウイルス感染症特別貸付などの方が条件が有利です。どれを使うのかは気にせず早めに相談してください。

使いみちは運転資金だけ

資金の使いみちは当面の資金繰りを改善するための運転資金に限られます。例えテイクアウト用に店舗の一部を導入するといった設備資金には使えません。

| 対象 |

新型コロナウイルス感染症の発生により、一時的な業況悪化から資金繰りに支障を来している旅館業、飲食店営業および喫茶店営業を営む方であって、次のいずれにも該当する方 次のいずれかに該当し、かつ、今後も売上高減少が見込まれること

|

|---|---|

| 資金の使いみち | 運転資金 |

| 貸付期間 | 7年以内 |

| 据置期間 | 2年以内 |

| 融資限度額(別枠) |

【旅館業】別枠3千万円 【飲食店営業および喫茶店営業】別枠1千万円 |

| 利率 | 基準金利。※振興事業に係る資金証明書の添付がある場合は特別利率C。 |

セーフティネット貸付

セーフティネット貸付は、経営環境の変化で一時的に経営に支障が生じているけれど、中長期的には回復が見込める事業者さんに日本政策金融公庫が融資をする制度です。

新型コロナウイルス感染症の支援策として、従来よりも貸付要件が緩和されました。これまでは一定以上の売上減少が伴うことが要件でしたが、「売上高の減少等の程度に関わらず、今後の影響が見込まれる場合」も対象となります。

※新型コロナウイルス感染症関連の融資制度としては、概ね業歴3ヶ月以上で売上が5%以上低下していれば対象となる新型コロナウイルス感染症特別貸付の方が条件が良いです。事実上、セーフティネット貸付を利用するケースは、現時点で売上が低下していないが将来的な懸念があるか業歴3ヶ月未満など、一部のケースに限られると思います。

| 対象 |

・一時的に売上の減少等業況悪化をきたしているが、中長期的にはその業況が回復し発展することが見込まれる事業者(※詳細はこちら) ・新型コロナウイルス感染症の影響で、今後の影響が見込まれる事業者(売上減少の要件なし) |

|---|---|

| 資金の使いみち |

国民生活事業:社会的要因等により企業維持上緊急に必要な設備資金及び経営基盤の強化を図るために必要な運転資金 中小企業事業:社会的な要因などにより企業維持上緊急に必要な設備資金及び経営基盤の強化を図るために必要な長期運転資金 |

| 担保 | 相談 |

| 貸付期間 | 設備資金15年以内、運転資金8年以内 |

| 据置期間 | 設備資金3年以内、運転資金3年以内 |

| 融資限度額 |

国民生活事業: 4千8百万円 中小企業事業: 7億2千万円 |

| 利率 | 基準利率 |

新型コロナ対策資本性劣後ローン

2020年8月より「新型コロナ資本性劣後ローン」の受付がはじまります。こちらについては別のページで解説しました。

日本政策金融公庫の新型コロナ対策資本性劣後ローンについて解説。元金は最後に一括返済する、融資なのに自己資本とみなされ民間金融機関からの評価が高まるといった特徴があります。制度の詳細は、日本政策金融公庫の資料をご覧ください …